Intuition ist kein guter Anlageberater

Bei der Geldanlage verlassen sich viele Anleger auf ihr Bauchgefühl – und machen deshalb immer dieselben Fehler. Seitdem sich die Bundesbürger Anfang der 2000er Jahre an der Telekom-Aktie die Finger verbrannt haben, investieren sie spürbar zurückhaltender in Unternehmensanteile.

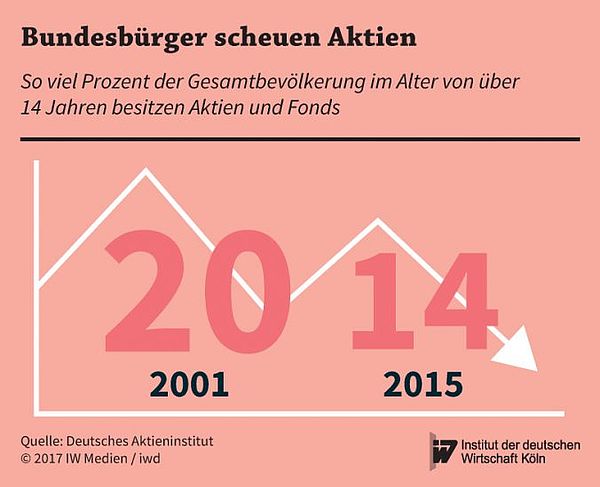

Hatte zum Höhepunkt des New-Economy-Booms 2001 noch jeder fünfte über 14-Jährige in Deutschland Aktien und Fonds im Depot, ist es heute nur noch jeder siebte.

Abbildung 1

1) Anteil der Aktien- und Fondsbesitzer an der deutschen Bevölkerung im Alter von über 14 Jahren, 2001 und 2015 im Vergleich.

Schon damals konnte man sich des Eindrucks nicht erwehren, dass so manch eine Aktienpleite auch mit Denkfehlern der Anleger zu tun hatte. Mit diesem Problem stehen die Bundesbürger allerdings nicht allein da, denn: Der Homo oeconomicus, also der rational handelnde Mensch, ist zwar für Ökonomen der modellhafte Idealtypus des Menschen, hat aber mit dem berühmt-berüchtigten Yeti eines gemein – er existiert nicht. Fakt ist vielmehr, dass sich Menschen bei ihren Entscheidungen oft von ihrer Intuition leiten lassen. Bei der Geldanlage führt das zu sieben typischen Irrtümern:

- Der Ankereffekt. Angenommen, Dirk Denkfehler hat einst eine Aktie für 50 Euro gekauft. Dieser Einstiegskurs ist sein Anker: Solange der aktuelle Kurs darunterliegt, wird er die Aktie nicht verkaufen. Stattdessen müsste sich Denkfehler fragen, ob er die Aktie auch heute wieder kaufen würde. Lautet die Antwort Nein, sollte er sie verkaufen – egal, wie viel er ursprünglich bezahlt hat.

- Der Tunnelblick. Dirk Denkfehler hat sein Girokonto überzogen. Doch obwohl er noch ein gut gefülltes Sparkonto besitzt, das kaum Zinsen abwirft, schichtet er das Geld nicht um, sondern zahlt lieber die hohen Dispozinsen. Der Grund für dieses irrationale Verhalten: Das Girokonto und das Sparbuch werden mental getrennt verbucht.

- Die Verlustaversion. Dirk Denkfehlers Aktien sind seit Jahren auf Talfahrt – doch statt sie zu verkaufen, hält er sie weiter. Dahinter steckt die Verlustaversion, also das Phänomen, dass sich manche Menschen über den Verlust von 1.000 Euro mehr ärgern, als sie sich über einen Gewinn in gleicher Höhe freuen.

- Die Gegenwartspräferenz. Wie so viele Zeitgenossen kann Dirk Denkfehler dem Glückshormon Dopamin nicht widerstehen. Vor die Wahl gestellt, entweder sofort einen Gutschein über 100 Euro zu bekommen oder in vier Wochen 130 Euro in bar, entscheidet er sich – ökonomisch irrational – für den Gutschein.

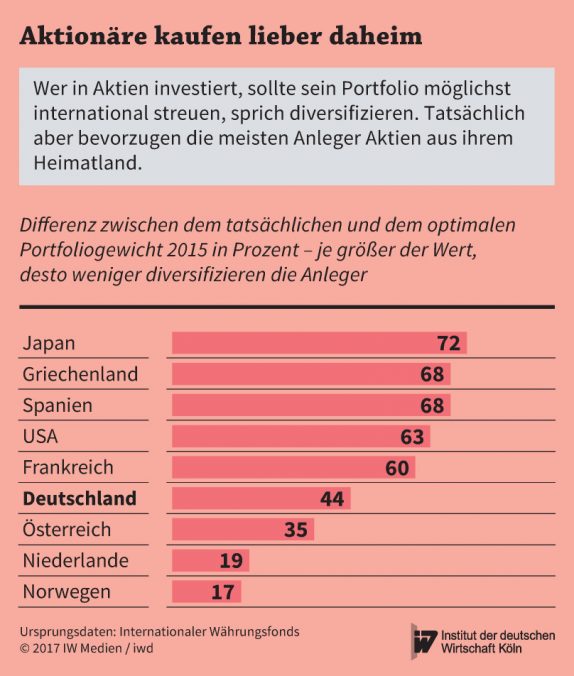

- Die nationale Brille. Mit deutschen Unternehmen kenne ich mich aus, ist Dirk Denkfehler überzeugt und kauft überwiegend deutsche Aktien – statt sein Risiko zu reduzieren, indem er sein Portfolio international streut. Damit ist Herr Denkfehler nicht allein (Abbildung):

Abbildung

In den meisten Ländern bevorzugen die Anleger Aktien aus ihrem jeweiligen Heimatland.

- Die Selbstüberschätzung. Das Pech hat viele Väter, das Glück nur Einzeltäter. Getreu diesem Motto ist Dirk Denkfehler fest davon überzeugt, dass seine erfolgreiche Geldanlage allein auf seinem Mist gewachsen ist, während seine Verluste dem Zufall, einer schlechten Beratung oder irgendjemandem geschuldet sind – nur nicht ihm selbst.

- Die Überreaktion. Immer wieder kaufen oder verkaufen Anleger die Aktien eines Unternehmens nur deshalb, weil die Medien gerade sehr viel über dieses Unternehmen berichten. Das gilt insbesondere für Anleger wie Dirk Denkfehler, die Schwierigkeiten haben, relevante Informationen zu identifizieren und zu filtern.

Quellen:

Grunewald, Mara, 2017, Intuition ist kein guter Anlageberater, iwd, Nr. 3, Köln

Weiterführende Quellen:

Möller, Marie, 2016, Zukunftssicherung: Mehr Sparen mithilfe der Verhaltensökonomik [10.2.2017]